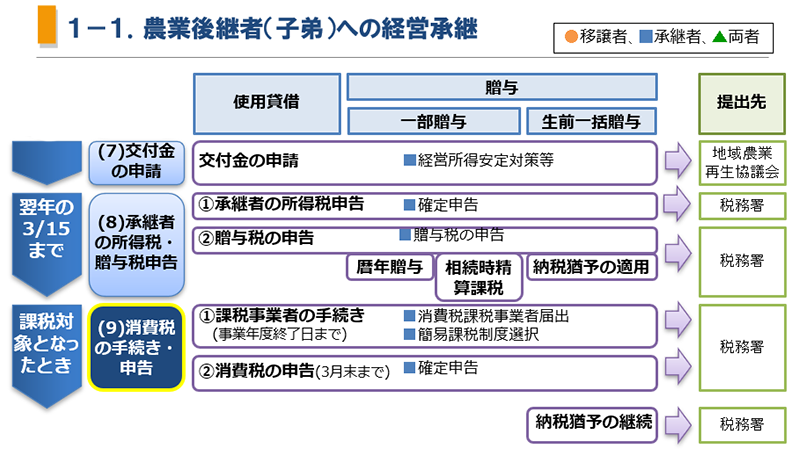

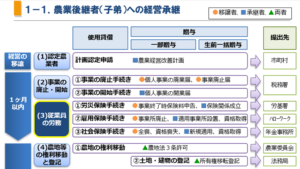

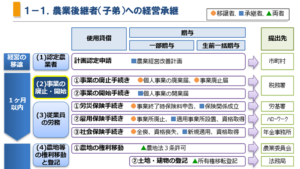

事業承継で事業用資産を承継者に、所有権を移して引き継ぐ方法は、大きく分けると、売買(有償で譲渡)か贈与(無償で譲渡)、あるいは相続のいずれかになります。

贈与の場合は贈与税が、相続の場合は相続税の課税対象となりますが、譲渡の場合は、移譲者の譲渡所得に対して所得税がかかるだけでなく、消費税の課税売上の対象となります。

親子での事業承継で、その資産を引き継ぐことに消費税がかかるというのは、感覚的には違和感がありますが、対象となる資産額が大きいと、かなりの納税額となるため、注意が必要です。

1.償却資産や棚卸し資産の譲渡は課税取引にあたる

消費税は、国内において事業者が事業として対価を得て行う資産の譲渡、資産の貸付け及び役務の提供に課税されます。農業経営において、消費税の課税取引、不課税取引及び非課税取引には、主に以下のものがあります。

事業承継にあたっては、不動産以外の償却資産及び棚卸資産を承継者に譲渡したとき、消費税の課税取引に該当し、その価額(取引額)が高額な場合は、消費税も高額となることに注意が必要です。

農業経営の中でも、特に畜産業の家畜は、この不動産以外の償却資産にあたり、経営規模が大きければ、評価額も相当なものとなり、多額の消費税が課せられることになります。

なお、このときの所得税については、帳簿価格等適正な時価で売買し、売却益がなければかかりません。

《農業経営における主な消費税の課税取引、非課税取引及び不課税取引》

| 課税取引 | 不課税取引 |

|---|---|

| ● 農産物及び加工品等の売上 ● 家畜の売却収入額 ● 中古農業機械等固定資産の売却収入 ● 役務収益(集落営農の従事分配配当金等) ● 農作業受託等の収益 ● 所得免税牛の売却収入(所得税は免除されるが、消費税は課税対象) | ● 国・地方公共団体からの補助金、助成金 ● 共済金収入 ● 給与、賃金 ● 賦課金 |

| 非課税取引 | |

| ● 土地の譲渡・貸付け ● 住宅の貸付け |

不課税取引と非課税取引

不課税取引と非課税取引、紛らわしい言葉ですが、いずれも消費税はかかりません。

消費税の課税の対象となる課税取引は「国内において事業者が事業として対価を得て行う資産の譲渡等と輸入取引」とされていますので、これに当たらない取引を不課税取引といいます。

一方、国内において事業者が事業として対価を得て行う資産の譲渡等であっても、課税対象になじまないものや社会政策的配慮から消費税を課税しない取引については、課税の対象とされません。これを非課税取引といいます。

2.消費税の課税事業者

上記の消費税の課税対象となる事業用資産の承継を行う場合であっても、消費税の納税義務や消費税の還付を受けることができるのは、あくまでも課税事業者に限ります。

課税事業者の移譲者には消費税の納税義務

移譲者が課税事業者であった場合は、課税売上として、消費税の納税義務が発生します。

しがたって、以前は課税事業者であっても、その後売上が少なくなっていて、事業承継する年度に免税事業者となっている場合は、納税義務はありません。

新規開業の承継者はそのままなら免税事業者だが、インボイスが必要なら課税事業者に

生前に事業承継した場合は、移譲者(親)の消費税の納税義務を、承継者(子)が引き継ぎません。したがって、承継者が個人事業を開始した場合、そのままなら2年間は免税事業者となります。

しかし、令和5年10月1日よりインボイス制度が始まったことにより、取引先から「適格請求書」の発行を求められるか否かを判定し、インボイス登録が必要であれば、登録希望日の15日前までに申請し、登録を受け課税事業者となる必要があります。

一方、インボイスの登録が必要無いと判断した場合は、事業開始から2年間は売上高にかかわらず原則免税事業者でいることもできます。

3年目以降、基準期間(その年の前々年)の課税売上高が1,000万円超の場合は、消費税の課税事業者となる義務があります。ただし、基準期間の課税売上高が1,000万円以下であっても、特定期間の課税売上高及び給与支払額が1,000万円超の場合は、消費税の課税事業者となります。特定期間とは、個人事業においては、その前年の1月1日から6月30日までの半年間のことです。

個人事業者として、農業と不動産賃貸業など複数の事業を行っている場合は、これらの事業の課税売上高の合計額で判定します。

なお、不動産賃貸業のうち、地代や居住用建物の家賃は非課税取引であり、店舗や事務所、倉庫等の家賃は課税取引となります。

3.課税事業者は消費税の還付を受けられる場合がある

消費税の納付税額の計算は、各課税期間における以下の式となります。

| [消費税の納付税額] = [課税売上に係る消費税額] - [課税仕入に係る消費税額] |

したがって、各課税期間における売上より課税仕入等が多い場合は、還付を受けることができます。

事業承継の際に、償却資産や棚卸資産が多額となる場合や、新たな設備投資をする場合は、承継者にとって消費税の「課税仕入」が多いこととなり、これが課税売上より多い場合は還付を受けることができます。

ただし、新規開設の個人事業者は、そのままでは2年間は免税事業者となるため、事業開始初年度に還付を受けるためには、初年度の課税期間中に「消費税課税事業者選択届出書」を税務署に提出し、課税事業者となる必要があります。

ただし、特例として、免税事業者が令和5年10 ⽉1⽇から令和11 年9⽉30 ⽇までの課税期間に、適格請求書発⾏事業者の登録を受けて課税事業者となる場合、消費税課税事業者選択届出書の提出は不要です。

なお、課税事業者を選択した場合、原則2年間は免税事業者になることはできません。

4.相続による事業承継の納税義務

個人事業者は原則として、開業後2年間は消費税の納税義務はありませんが、相続によって事業承継した場合は、被相続人の消費税の納税義務を引き継ぐこととなります。相続の年、あるいは相続年の翌年又は翌々年において、以下の場合は課税事業者となります。

- 相続の年及び翌年:基準期間における被相続人の課税売上高が1,000万円を超えるとき

- 相続年の翌々年:基準期間における被相続人と相続人の課税売上高の合計額が1,000万円を超えるとき

4.消費税引き上げとインボイス制度

消費税は令和元年10月1日に税率が10%に引き上げられ、それに伴い、軽減税率や区分記載請求書保存方式が導入され、令和5年10月1日には、適格者請求書等保存方式(インボイス制度)が始まりました。

インボイスを発行するためには、事前に税務署に申請し、課税事業者の登録番号を取得する必要があります。

インボイス制度施行以降は、免税事業者からの仕入は仕入額税額控除ができなくなるため、取引先によってはインボイスの発行が求められる可能性があるため、売上が1,000万円に満たない場合でも、登録番号の取得を検討する必要があります。

令和5年10月1日以降、免税事業者がインボイスの登録を受けようとするときは、登録希望日の15日前までに申請を行います。仮に実際の登録が登録希望日を過ぎたとしても、登録希望日に登録を受けたものとみなされ、登録希望日以降インボイスを発行できます。

申請期限が9月末まで延期

従来、インボイス制度施行日までに適格請求書発行事業者となるためには、原則として令和5年3月末までに税務署に登録申請する必要があるとされていますが、令和4年12月23日の「令和5年度税制改正の大綱」の閣議決定において事実上の期限延長が行われ、事情を問わず9月30日までの申請については、10月1日を登録開始日として登録されることとなりました。

ただし、登録申請から通知書が届くまで一定期間(e-Taxから手続きをした場合は約3週間、書面提出の場合は約2か月(令和5年2月20日現在の目安))かかるため、例えば9月後半にe-Taxから申請した場合は、制度開始の10月1日には間に合いません。

なお、9月30日までに申請済みで通知書が届いていない場合には、10月1日の登録開始日として扱われ、さかのぼって取引先に登録番号を知らせるといった手間が生じてしまいます。

令和5年10月1日以降のインボイス登録

令和5年10月1日以降、免税事業者がインボイスの登録を受けようとするときは、登録希望日の15日前までに申請を行います。仮に実際の登録が登録希望日を過ぎたとしても、登録希望日に登録を受けたものとみなされ、登録希望日以降インボイスを発行できます。

《消費税の引き上げ及びインボイス実施に伴う主なポイント》

| 項目 | 令和元年10月~ | 令和5年10月~ | ||

|---|---|---|---|---|

| 税率 | 〇標準税率 10%(消費税7.8%、地方消費税2.2%) 〇軽減税率 8%(消費税6.24%、地方消費税1.76%) 軽減税率の対象:飲食品の譲渡及び一定の新聞購読料 | |||

| 手数料等の扱い | 軽減税率の対象となるものは、課税売上から出荷手数料を控除しない | |||

| 簡易課税制度のみなし仕入率 (農業) | 飲食品の譲渡(第二種事業) 80% | |||

| 上記以外(第三種事業) 70% | ||||

| 帳簿及び請求書の記載と保存 | 区分記載請求書保存方式 | 適格請求書等保存方式 | ||

| 請求書等 | ● 発行者の氏名等 ● 取引年月日 ● 取引の内容 ● 対価の額(税込) ● 受領者の氏名等 ● 軽減税率の対象品目である旨 ● 税率ごとに区分して合計した対価額 | (追加変更項目) ● 事業者の登録番号 ● 税率ごとの消費税額及び適用税率 ● 税率ごとに区分して合計した消費税額等 | ||

| ● 交付義務なし ● 免税事業者も発行可 | ● 交付義務あり ● 登録事業者以外は発行不可 | |||

| 仕入税額控除の要件 | ● 帳簿及び区分記載請求書等の保存 ● 代替発行された請求書による控除可 ● 3万円未満は、帳簿の記載のみで控除可 | ● 帳簿及び適格請求書等の保存 ● 免税事業者からの仕入税額控除不可(経過措置期間を除く) ● 登録事業者の分であれば、媒介者等により発行された適格請求書による仕入控除可 ● 3万円未満の取引も適格請求書の保存が必要 | ||

| 事業者登録 | ● 事業者登録番号の交付申請が必要 | |||

| 税額計算 | ● 税率ごとの取引総額からの割戻し計算 | ● 割戻し計算又は適格請求書の税額の積上げ計算 | ||

| 特例 | ● 軽減税率対象売上のみなし計算(4年間) ● 軽減税率対象仕入のみなし計算(1年間) ● 簡易課税制度の届出の特例(1年間) | ●2割特例 ● 少額特例 ● 農協特例 ● 卸売市場特例 | ||

5.簡易課税制度

簡易課税制度の概要

基準期間の課税売上高が5,000万円以下の場合は、実際の課税仕入れ等の税額を計算することなく、課税売上高から仕入控除税額の計算を行うことができる簡易課税制度の適用を受けることができます。インボイスに基づく課税仕入れの計算や領収書等の保存義務も無く、小規模事業者等にとっての負担が軽減されます。

ただし、この制度を適用すると、実際には課税仕入れが課税売上よりも多い場合であっても、還付を受けることはできないことに注意が必要です。

この制度は、仕入控除税額を課税売上高に対する税額の一定割合とするというもので、この一定割合をみなし仕入率といい、6つの事業区分ごとのみなし仕入率を適用します。

農業のみなし税率

農業は、令和元年10月1日に実施された消費税率引き上げに伴い、飲食品には軽減税率が適用されたことから、同日以降の取引について、食用の農林水産物を生産する農業は「第2種事業(小売業)」とされ、そのみなし税率80%が適用されました。

なお、食用以外の農林水産物を生産する農業は、従来の「第3種事業(製造業等)」のままで、そのみなし税率は70%が適用されます。

簡易課税制度とインボイスの関係

インボイスとの関係については、簡易課税制度を選択している場合であっても、売手として適格請求書を交付するには、 適格請求書発行事業者として登録を受ける必要があります。

なお、簡易課税制度を選択している場合には、課税売上高から納付する消費税額を計算することから、仕入税額の計算のための 適格請求書 の保存は不要となります。

簡易課税制度選択の届出書の提出時期の特例

簡易課税制度の適用を受けるためには、原則として適用を受けようとする課税期間の初日の前日までに「消費税簡易課税選択届出書」を税務署に提出する必要があります。

ただし、免税事業者が令和5年10 月1日から令和11 年9月30 日までの日の属する課税期間に適格請求書発行事業者の登録を受け、登録を受けた日から課税事業者となる場合、その課税期間から簡易課税制度の適用を受ける旨を記載した消費税簡易課税制度選択届出書をその課税期間中に提出すれば、その課税期間から簡易課税制度を適用することができます。

6.インボイス関連の特例措置

(1)2割特例

インボイス制度の開始を機に、免税事業者からインボイス発行事業者として課税事業者となった場合、一定期間の納税額を、売上税額の2割に軽減する経過措置が設けられました。この特例を適用できる対象期間は、令和5年10月1日から令和8年9月30日までの日の属する各課税期間となっています。

なお、農業の簡易課税のみなし税率が最大80%であることから、簡易課税を選択する意味がなくなります。

ただし、2割特例は事前の届出が不要で申告時に選択できますが、適用期間修了後は、簡易課税を選択する場合は事前の届出が必要となる。

(2)少額特例

小規模事業者が、令和5年10月1日から令和11年9月30日までの間に行う課税仕入れについて、少額(税込1万円未満)のものについては、帳簿に一定の事項を記載するだけで、仕入税額控除が認められます。

つまり、この少額特例の適用を受けることのできる事業者は、免税事業者からの少額取引であれば、仕入税額控除が認められます。

この措置が適用される小規模事業者とは、基準期間の課税売上高が1億円以下又は特定期間における課税売上高が5千万円以下の事業者です。

(3)農協特例

JAの組合員である生産者が農産物をJA等が「無条件委託方式」によって販売し、その代金を「共同計算方式」によって精算する場合は、生産者のインボイスの交付義務が免除されるという特例があります。

この場合、生産者に代わってJA等が適格請求書を発行し、購入者はこの請求書によって仕入税額控除が可能であり、生産者が適格請求書発行事業者であるかないかは関係ありません。

農家の場合、この条件に当てはまる農協出荷だけであれば、インボイスの登録は必要ありません。

7.事業承継にあたっての消費税への対応(まとめ)

事業用資産の承継にあたって、贈与税や相続税は意識していても、消費税をあまり意識していなかったという話がよく聞かれます。

消費税は、もともと複雑な制度であるのに加えて、インボイス制度の開始やそれに伴う特例措置がとられるなど、さらにややこしく感じられるかと思います。

特に、生前の資産承継方法は、消費税の課税対象となる譲渡だけでなく、いくつかの選択肢があり、何を選択するかは、それぞれメリット・デメリットを比較検討する必要があります。

円滑な事業承継を進めるうえでは、農業経営に詳しい税理士に相談するなど、専門家による個別支援を適切に受けることが望ましいでしょう。

コメント