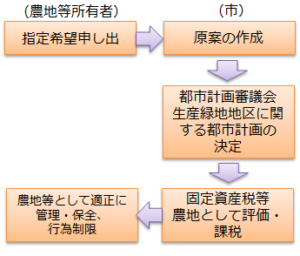

2.生産緑地の税制上の扱いについて

Q:市街化区域農地の固定資産税が毎年上昇しているが、生産緑地に指定しないと、今後もっと高くなるのですか?

A:市街化区域農地は宅地として評価し、前年の課税標準額に負担調整率(負担水準が70%未満の場合は10%)を掛けることで、毎年税額が上昇してきました。宅地としての評価額が高ければ、今後もさらに高くなると考えられます。地目が畑の場合は、評価額に対する課税標準額が比較的低かったため、当面は上昇が続くと見込まれます。また、地価の高い立地にある場合も上昇が続きます。

なお、農地の場合は宅地としての評価額に対して1/3の軽減率が適用されますので、今後上昇しても、宅地の1/3以下の課税となります。

Q:指定から30年が経過した後に、買取り申し出しない場合、固定資産税は農地課税のままですか?

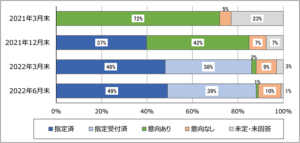

A:指定から30年経過後も、買取り申し出をしなければ生産緑地のままですが、いつでも買取り申し出ができる状態にあることから、農地課税ではなくなります。引き続き農地課税とするためには、指定から30年が経過する前に「特定生産緑地」の指定を受ける必要があります。

Q:すでに相続税納税猶予の適用を受けている農地が、生産緑地地区に指定された場合の免除要件は?

A:すでに相続税納税猶予の適用を受けている農地が、その後生産緑地地区に指定されたとしても、免除要件は従来どおり20年の営農継続となります(三大都市圏特定市以外のみ)。

Q:生産緑地の相続税評価はどうなりますか?

A:買取り申し出ができることとなるまでの期間に応じて、以下のような減額割合となります。ただし、これが適用されるのは、農地所有者が主たる従事者ではない場合となります。

| 買取り申し出ができることとなるまでの期間 | 減額割合 |

| 課税時期において買取り申し出中 又は買取り申し出が可能な生産緑地 | 5% |

| 5年以下 | 10% |

| 5年を超え10年以下 | 15% |

| 10年を超え15年以下 | 20% |

| 15年を超え20年以下 | 25% |

| 20年を超え25年以下 | 30% |

| 25年を超え30年以下 | 35% |

Q:相続税の納税猶予の適用を受けている生産緑地について、故障による買取り申し出を行った場合はどうなりますか?

A:猶予の打ち切りに該当しますので、買取り申し出のあった日の翌日から2ヶ月後までに、猶予税額と利子税を納付しなくてはなりません。また、この特例を受けている農地の面積の20%を超える場合は、猶予されていた全額を納付しなくてはなりません。

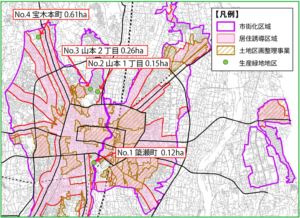

Q:地方圏で新たに生産緑地地区制度が導入されると、その他の市街化区域農地は「宅地化農地」となり、課税上の扱い等も変わるのですか?

A:地方圏で生産緑地地区制度を導入しても、その他の市街化区域農地は従来どおりで、固定資産税の課税も従来どおりで、相続税納税猶予も適用できます。

ちなみに、三大都市圏特定市の場合は、平成3年に生産緑地地区制度が導入されたときには、市街化区域農地について「生産緑地地区」に指定しない場合は、固定資産税は宅地並み課税となり、相続税納税猶予も適用できなくなりました。

コメント