マンション価格が高騰しています。2021年には首都圏におけるマンション平均価格は平成のバブル期の水準を超え、その後も上昇を続け、2023年の東京23区の3月から5月の平均価格はついに1億円超えました。

一見まさにバブルの再来かと思える状況に、一般のサラリーマン家庭では「高くてとても買えない」と嘆き、一方でもしこれがバブルならば「いつか弾けて暴落するのではないか?」と推移を見守っている人も多いのではないでしょうか?

今後のマンション価格の見通しや、ましてやいつ下落するのかといった予測は、非常に難しいことですが、一部のマスコミや不動産関連企業が発信する情報に踊らされることなく、ここは一旦落ち着いて、マンション価格が高騰している要因とその動きを冷静に見ることで、それぞれが今後の見通しについて考えてみてはいかがでしょうか?

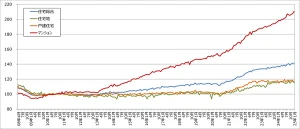

1.過去50年間のマンション平均価格の推移に見る“バブル期超え”

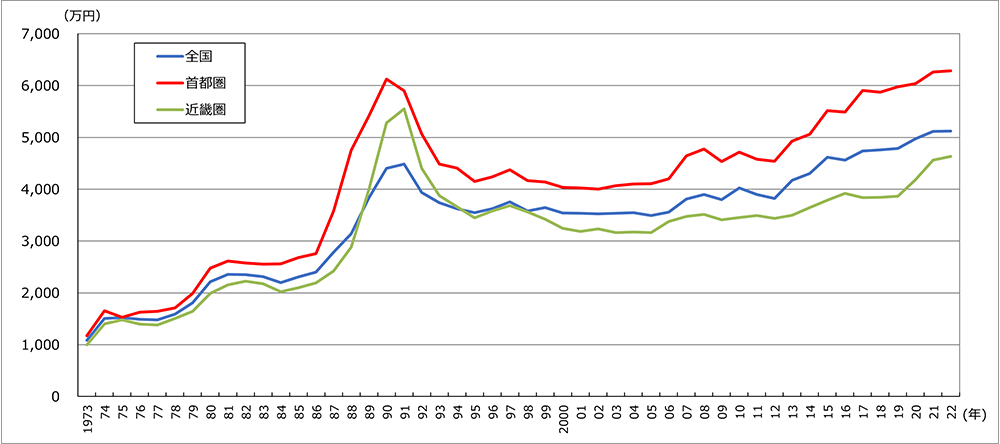

マンション価格の長期的な推移を見るうえでは、(株)不動産経済研究所が、1973年以降、首都圏、近畿圏および主要都市の平均価格を調査していて、過去約50年間のマンション価格の推移を見ることができます。

バブル期の価格高騰と崩壊による暴落

一般にバブル期とは、1986年年末頃から1991年初頭にかけての時期で、土地や株価などの資産価値が急上昇しました。

マンション価格も、下のグラフを見ても明らかなように、1987年から急上昇し、首都圏では90年に87年の2.2倍となる6,123万円、近畿圏では91年に87年の2.5倍となる5,552万円と高騰しました。

当時の異常なほどの地価高騰を抑制することを目的として、当時の大蔵省から金融機関に1990年3月不動産融資に対する総量規制が発せられ、これをきっかけとしてバブルが一気に崩壊し、地価や住宅価格は下落の一途を辿りました。

バブルが崩壊とともに、マンション価格も暴落し、それ以降首都圏では4,000万円台前半、近畿圏では3,000万円前半で長らく推移することになります。

《マンション平均価格の推移》

2013年以降継続的に上昇、首都圏では2021年にはバブル期超え

マンション価格はしばらく横ばいが続いていましたが、2007年頃には明らかな上昇傾向に変わりました。

ところが翌年、2008年9月にリーマン・ブラザーズが経営破綻しことをきっかけとする、世界的な金融危機「リーマンショック」が起こり、マンション価格においてもその影響を受けて、概ね横ばいとなります。

そして、それも落ち着き2013年頃になると、マンション価格は明らかな上昇傾向となり、その後も細かい変動はありつつも、上昇傾向が続きます。

2019年末に発生したコロナ禍において、社会経済活動が制約される中で景気は低迷しましたが、外出制限やリモートワーク等住宅に対するニーズは高まり、供給が不足する状況となり、マンション価格はむしろ高まる傾向が強くなりました。

こうして、2021年の首都圏のマンション平均価格は6,260万円となり、バブル期の価格を超え、翌2022年もさらに更新しています。

一方、近畿圏でも同様に上昇傾向は強まっていますが、2022年で4,635万円と、バブル期のピーク時の価格の83%となっており、バブル期の価格に近づいているものの、まだバブル期超えとはなっていません。

東京都23区のマンション平均価格が1億円超え(3月~5月)

以上の平均価格は年単位の推移ですが、過去1年間の月ごとの推移を見ると、東京都23区では3月に突如2億円を超える事態となり、その後も3ヵ月連続で1億円を超えました。2023年上半期の平均価格も1億2,962万円と、過去最高なっています。

他の地域では概ね横ばいが続いており、今年に入ってからの高騰は東京都23区内に限っての傾向となっています。

ただし23年6月には7,700万円台、7月に一旦上昇したものの、8月には8,500万円代と、2020年の年間平均価格程度となっている。

一方、近畿圏では5,000万円程度で安定して推移している。

月単位の集計では、特定の大型物件の価格の影響を大きく受けてしまうため、東京都23区の23月の結果のようなことが起きてしまいます。あくまでも参考値ではあるものの、年間で集計したとしても、大きな影響がありそうです。

超高額物件が平均価格を押し上げる

2023年3月の平均価格が2億円突破となりましたが、その大きな要因となったのが、東京都港区の2つの“超高額物件”が売り出されたことにあり、平均価格を押し上げました。

東京都港区の超高級マンション「三田ガーデンヒルズ」の第1期販売が、2023年2月に始まり、その1次では321戸が販売され、最多価格帯は3億8,000万円となっています。

旧逓信省簡易保険庁跡地の約2.5万haの敷地に、三井不動産と三菱地所の2社による共同の大規模プロジェクトで、総戸数1,002戸、占有面積は80m²台から370m²台まであり、価格は2億3100万円から、最高額は45億円まであるそうです。

JR浜松町駅近くに建設されている「ワールドタワーレジデンス」の第1期販売の169戸(平均価格約2・5億円)も完売したそうです。

このような超富裕層向けの超大型物件が販売されると、平均価格が大きく押し上げてしまうため、その見方には注意が必要です。

2.不動産価格指数に見るマンション価格の高騰

次に、マンション価格の上昇について、国土交通省が公表している不動産価格指数についても見てみましょう。

※不動産価格指数の最新版は、下のリンクへ

不動産価格指数とは

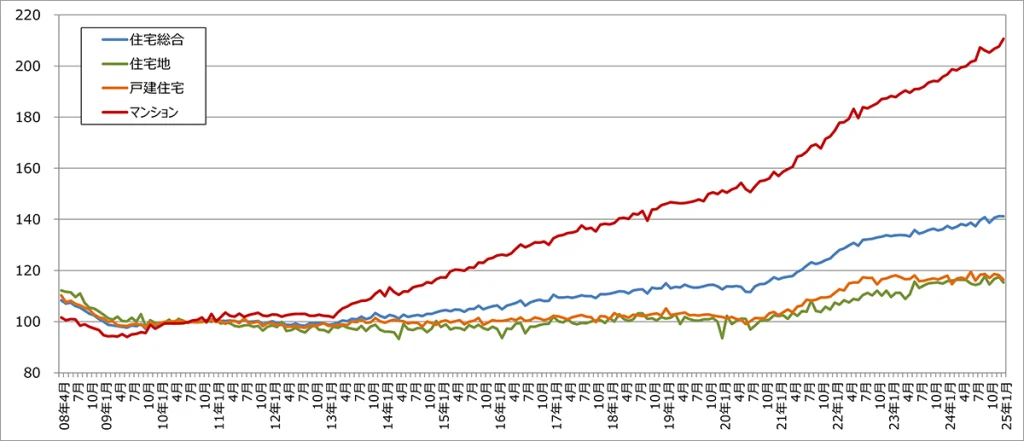

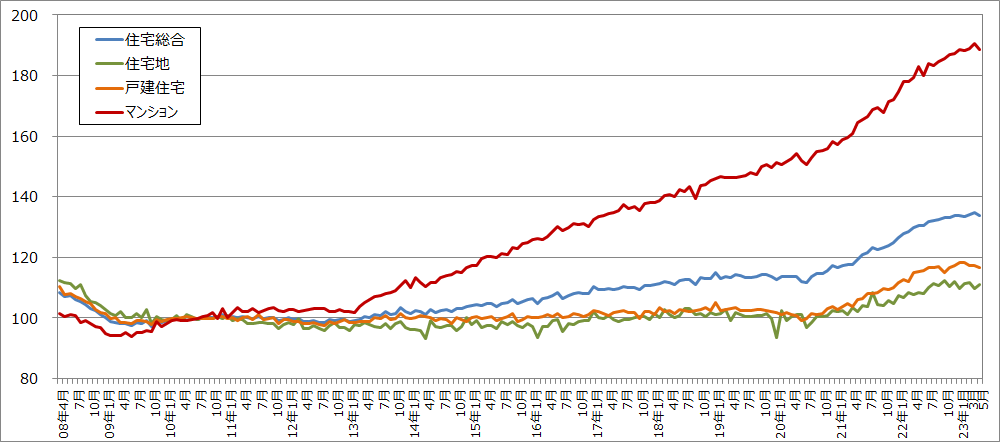

不動産価格指数とは、不動産価格の動向について、2010年平均を100として指数化したもので、国土交通省が2012年8月から四半期ごとの指数を公表しています。大きく分けて、「住宅」と「商業用不動産」について指標化されています。

「住宅」の不動産価格指数については、住宅・マンション等の取引価格情報をもとに、全国・ブロック別・都市圏別に毎月の不動産価格についていて、指数化の対象は、「住宅地」、「戸建住宅」、「マンション」、及びこれらを総合した「住宅総合」となっています。また、全国、都市圏、地方ブロック別にも集計がなされています。

この不動産価格指数を見れば、2010年を起点としてどれくらい価格が変化したかを見ることができます。

マンションの不動産価格指数は2013年頃から上昇

住宅価格指数は2010年を100としていますが、その前の2008年4月からの指数が公表されています。

バブル崩壊後下落を続けた地価は、10年以上が経過した2004年頃に底を打ち、その後上昇に転じる動きが見られましたが、2008年にはリーマンショックが起きて、再び下落に転じ、その後住宅地や戸建住宅の価格は長く横ばいを続けます。

不動産価格指数は2008年4月から始まり、下のグラフでも下落傾向が確認できますが、これはリーマンショックの影響によるものです。

「マンション」価格は、2013年頃から上昇をはじめ、その後も高い上昇率を継続して、コロナ禍の影響もかえって上昇傾向が強まり、2023年5月にその指数は188.6と、2010年の2倍近くの水準に達しています。

一方、「住宅地」や「戸建住宅」も、2020年頃から上昇傾向となりましたが、それでも2023年5月の指数は「戸建住宅」が116.5、「住宅地」が111.1と、2010年に比べて2割に満たない上昇率にとどまっています。

下のグラフを見ても、マンション価格だけが突出して高騰を続けていることがわかるかと思います。

《不動産価格指数(住宅・全国)(2008年4月~2023年5月)》

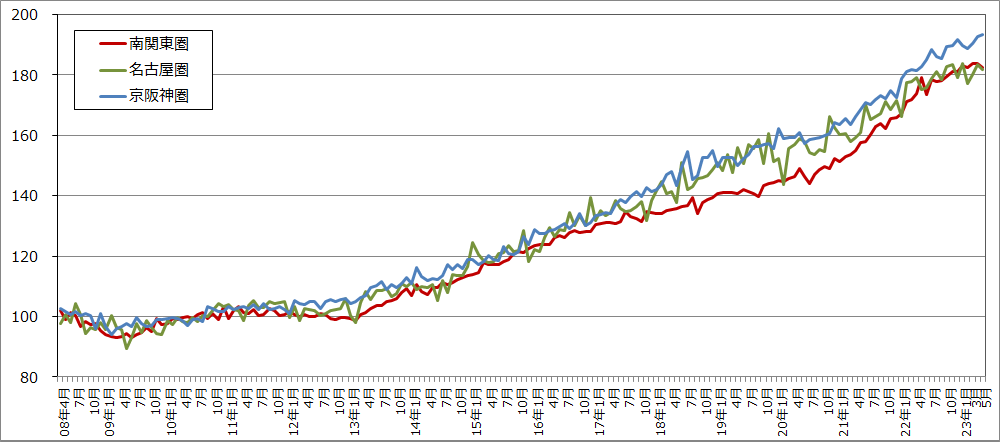

三大都市圏はほぼ同様の上昇傾向

マンションの不動産価格指数について、三大都市圏別に見ると、いずれも概ね同様の上昇傾向を示しています。

途中2017年から2020年にかけて、南関東圏の上昇が鈍化したものの、2021年頃上昇傾向が強まり、他の2都市圏に追いついた格好で、2023年5月の指数は、京阪神圏193.4、南関東圏182.6、名古屋圏181.9と、ほぼ同様となっています。

《不動産価格指数(マンション・都市圏別)(2008年4月~2023年5月)》

- 南関東圏:東京都、埼玉県、千葉県、神奈川県

- 名古屋圏:愛知県、岐阜県、三重県

- 京阪神圏:大阪府、京都府、兵庫県

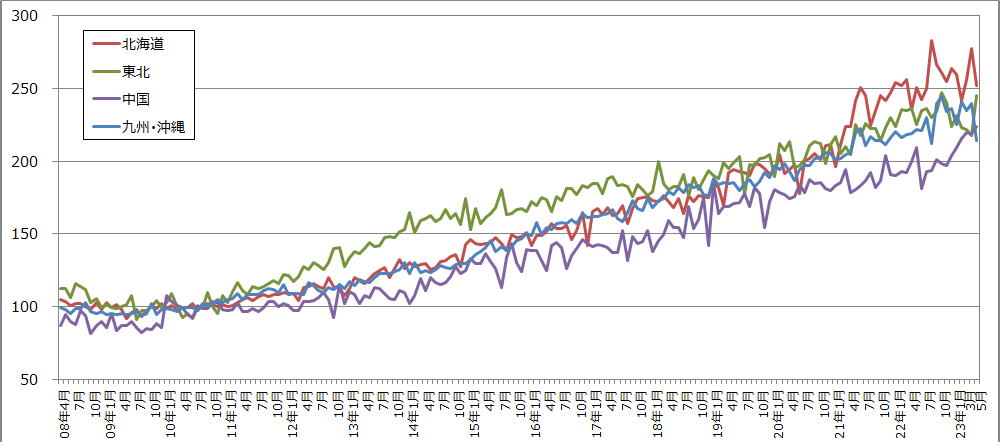

ブロック別では北海道が最も上昇

マンション価格は、大都市圏を中心に上昇しているように思われがちですが、2023年3月時点で都市圏とブロック別とで比較すると、北海道、四国、九州・沖縄、東北、中国といったブロックの指数はいずれも200を超えており、三大都市圏よりも高い指数となっています。

なお、不動産価格指数では、「東京23区」という集計区分がありませんので、それとの比較はできません。

マンションの不動産価格指数について、地方別に見ると、東日本大震災のあった2011年以降、東北地方のマンション需要が高まり、ブロック別で最も高い指数をしばらく維持していましたが、2018年頃から震災の影響が落ち着いてきたことから、価格の上昇傾向はやや鈍化したものの、2023年5月の指数は245.2と高い水準となっています。

北海道は、高い上昇率を安定して継続してきましたが、2021年頃からさらに高い上昇率を示し、2022年8月の指数は283.0と2010年の3倍にも届きそうなほど非常に高い上昇となり、23年5月でも251.7とブロック別で最も高い指数となっています。

九州・沖縄地方は、福岡県や沖縄県を中心に、高い上昇率を安定して継続しており、23年5月の指数は214.4となっています。

また、中国地方でも23年5月の指数が223.6と、九州・沖縄地方の指数を上回りました。ただし、一時的な可能性もあるため、年間を通した推移を見守る必要がありそうです。

《不動産価格指数(マンション・地方別上位4地方)(2008年4月~2023年5月)》

3.マンション価格上昇の要因

以上見てきたようなマンション価格の高騰は、なぜ起きているのでしょうか。考えられる主な5つの要因を整理してみみました。

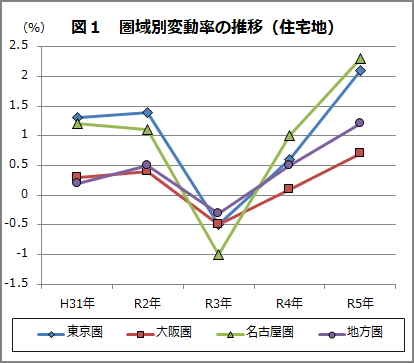

地価の上昇

地価も上昇傾向にあります。公示地価を見ても、コロナ禍で一旦下落したものの、それを除けば全般的に上昇傾向となっており、令和5年は住宅ち1.4%上昇、商業地1.8%上昇となりました。

全体の上昇率は、あまり大きくありませんが、マンション用地として需要が大きい土地は、通勤等の利便性の高い駅に近いまとまった土地であり、そのような土地に限っては、より高い地価の上昇が見られます。

マンションの供給不足

需要と供給のバランスとして、マンションの供給不足が価格高騰の要因の1つと言えます。

マンションの建設には用地取得から建設、実際の販売、引き渡しの長い期間を要します。少子高齢化により確実に訪れると分かっていた人口減少に備えて、マンション各社は供給計画を抑制する傾向にありました。しかし実際にはそれを上回る需要が底堅くあったことになります。

また、マンションに適した用地の確保が難しいことも、原因の1つになります。通勤利便性の高い駅に近いまとまった土地は非常に少なくなっています。かつては農地が転用される、あるいは工場等の用地が売却されることで、マンション用地への転換が進んできましたが、すでにそのような土地は非常に希少な存在となっています。

一方で、郊外であればマンションを建設できる土地はありますが、利便性の低い立地の郊外型マンションの需要が低迷しています。かつては割安で占有面積も広めの郊外型マンションが、子育て世代等に人気がありましたが、広さよりも“駅近”が優先される傾向が強まっています。

したがって、そのような立地でマンションを分譲しても売れ残りのリスクが大きく、価格が高くても好立地のマンションが売れる傾向が強まったため、よりマンションの供給不足となったと考えられます。

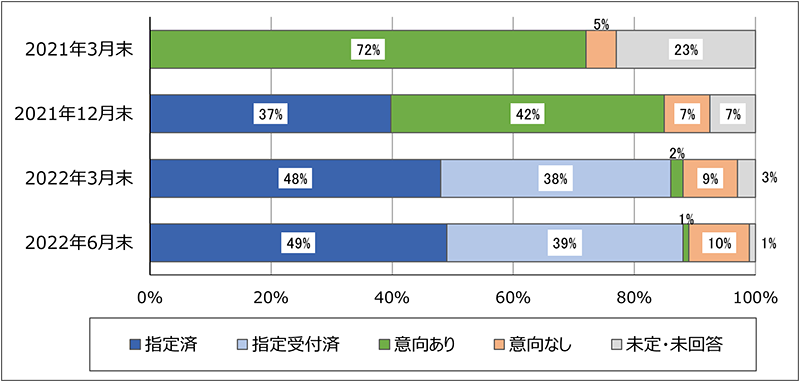

ちなみに、数年前に「生産緑地の2022年問題」として、2022年に全体の約8割を占める生産緑地が指定から30年が経過することとなり、そのままではいつでも買取り申し出ができることとなることから、いわゆる“2022年問題”として、生産緑地の解除や都市農地の宅地化が一気に進むと、つまり多くの宅地が供給されて、地価が下がるなどとマスコミ等で騒がれたことがありました。

しかし、その結果は、対象となる生産緑地のうち9割があらたな「特定生産緑地」へと移行することとなり、その影響は軽微なものとなりました。

建築費の高騰

東京オリンピックの開催が決まった頃から、建設需要が高まり、建築費が上昇しはじめました。ただその頃は、東京オリンピックが終われば建築費の上昇は沈静化するだろうとの見方が大方でした。

しかし、いざ東京オリンピックが開催される当初の予定2020年になると、コロナ禍に見舞われ、建築資材の値上がりが加速し、建設業界の労働力不足も続いて人件費も高まり、建築費の上昇はさらに強まりました。

(一社)建築物価調査会が公表している、2015年を基準とする「建築費指数」によると、2023年4月分の集合住宅(鉄筋コンクリート造)の指数は123.3となっており、つまり2015年に比べて23%も上昇していることになります。

住宅ローンの低金利とペアローン

日銀の低金利政策もあって、リーマンショック以降、住宅ローンは非常に低い金利に抑えられています。特に2013年に黒田総裁の就任以降、異次元的緩和により、超低金利が続きました。

顧客獲得のための金利競争が加熱する中で、各行が定めた基準金利よりさらに低い“優遇金利”を設定することが、当たり前の状況が続いています。この超低金利の住宅ローンが、マンション購入を後押ししています。

一方で、平均賃金はほぼ横ばいが続く中、マンション価格が上昇すれば売れなくなりそうなものですが、普通のサラリーマン家庭でも価格が上昇してマンションを購入しています。特に高所得者でなくとも住宅ローンが組める背景として、夫婦共働き世帯、特に女性が結婚してもそれまでの会社を辞めずに、そのまま正社員として働きつづけるケースが増え、夫婦2人合わせた世帯収入はそれなりの金額になることから、いわゆる“ペアローン”を組んで、マンションを購入するケースが増えています。

投資マネーの流入

以上4つの要因はマンション価格上昇の一因となっているものの、それぞれの指標の上昇幅を見ても、マンション価格が2倍近く高騰することを説明するには不十分です。

特に、すでに人口減少局面となっているにもかかわらず、住宅需要が旺盛ということは、住むための実需としての需要以外に、投資目的の需要が大きいと考えられます。

日経平均が2023年5月19日に3万808円35銭の高値を付け、バブル景気後の最高値を更新したように、株価も上昇しています。株価そのものはマンション価格との直接の因果関係はありませんが、投資マネーの行先という意味で大いに相関関係があり、かつてのバブル期のように、株価と地価・住宅価格がともに上昇する傾向にあります。

2021年に入った頃からの円安の加速も、海外からの投資マネーを引き寄せています。円安の時に日本のマンションを購入し、日本円でのマンション価格が値上がりしなくとも、円高になった時に売却すれば為替差益が期待できます。

投資とは少し違いますが、2015年の税制改正で相続税が強化されたこともあり、節税対策としてのタワーマンションの高層階を購入するケースも多いとみられます。

4.マンション価格の下落の可能性

一方で、今後マンション価格は下落する可能性があるのでしょうか?

そのあたりを探っていきましょう。

土地神話は今も生きているのか?

平成のバブル期には、さかんに「土地神話」という言葉が使われました。バブルが崩壊する前は「土地の価格が上がり続ける」と信じ込まされるように使われ、過剰な不動産投資が行われ、崩壊後は「あれは神話に過ぎなかった」と、根拠の無い過ちであったというニュアンスで使われることが多かったように思います。

でも、あらためてマンション価格の推移のグラフを見てください。

確かにバブル期の急激な高騰と暴落は異常ですが、これを異常値として取り除き、長期的に見れば上昇を継続しています。

土地であれば、その立地等によって需要の大小に大きな差があり、需要の小さい土地の地価はむしろ下がるでしょう。しかし、マンション価格に限ってみれば、需要が見込める土地に建設するもので、需要を大きく見誤らない限り、多少の上下動はしつつも、概ね上昇していくという見方が出来るのではないでしょうか。

かつてのバブル崩壊のような大暴落が起きるのか?

問題は、今の需要が“バブル”なのかの判断です。単に、バブル期の価格を超えたからと言って、即バブル認定できるものではありません。また、投資目的であっても、投資額に見合うリターンがある場合は、バブルではありません。

ただ、投資目的の場合は、変動幅が大きく振れやすいことは確かです。また、実需の見込みと異なり、今後の予測が難しいと言えます。

また、平成のバブルが崩壊したきっかけは、大蔵省の総量規制など、国の政策によるところが大きかったと言えます。バブルによる地価高騰は確かに異常でしたが、その処方箋としては劇薬になってしまい、あまりにも弊害が大きすぎました。もっとソフトランディングさせるべきでした。

今のところ、政府の動きとしても、マンション価格の高騰を抑制すべきだといった議論も出ていません。少なくとも、バブル崩壊のような大暴落が起きることはないと考えられます。少なくとも今のところは。

都市部の人口減少が今後本格化する

“少子高齢化”と言われて久しいですが、日本の人口は2008年を境に減少期に突入しています。

その主な原因は出生数の低下であり、結婚しない人の増加ですので、仮に少子化対策が功を奏するとしても、20年以上の期間を要するため、今後益々人口が減少していくことは確実です。

それでも、大都市圏の中心部や主要な都市においては、移動人口によって人口が増加、あるいは横ばいを維持していましたが、すでに人口減少が始まっています。

例えば、三大都市圏の政令指定都市である横浜市、名古屋市、神戸市、京都市でも、国勢調査のあった2020年以降減少に転じています。今後のこのような大都市でも、人口減少が本格化する時代に突入し、マンション需要も少なくとも実需の部分は縮小し、マンション価格への影響も出てくると思われます。

タワマン節税の終了

すでに触れたように、タワーマンションの高層階を購入することで、実際の購入価格(時価)よりも大幅に相続税評価額を低くすることで、相続税の節税効果が発揮できたものです。

建物についての相続税評価は、基本的には固定資産税評価額を用います。固定資産税評価額は、マンション1棟を評価し、これを占有床面積に応じて按分する仕組みでした。しかし、マンションの販売価格は、占有面積に比例したものではなく、上層階ほど高いなど、部屋によってことなります。タワーマンションの場合はこれが顕著となり、上層階ほど固定資産税評価額と価格が乖離するため、節税効果が高まります。この仕組みを利用した節税方法がいわゆる“タワマン節税”です。

しかし、このタワマン節税を行う人が増えたために、これを問題視されるようになりました。

まず、2018年度から、2018年以降に建てられた20階以上のマンションについての固定資産税評価額が、階数による補正が行われました。つまり、建物全体の評価額を按分する際に、高層階は高く、低層階は低く評価されます。

次に、2024年から、マンションの評価方法を見直し、少なくとも市場価格の60%以上となるよう、補正することとなりました。この見直しは、建設された年に関係なく、原則3階以上のマンションに適用されます。

これらの税制改正によって、節税目的でのマンション購入は、その効果が薄れたと考えられます。これによって、タワーマンションを初めとするマンションの売れ行きや価格には、それなりに大きな影響が出ると思われます。

超低金利政策の終了

住宅ローン金利については、永らく超低金利が続いてきたが、23年4月9日に日銀総裁が交代したことで、何らかの変化が起こるかも知れない。

今のところ、大規模な金融緩和策を維持するとの方針を示しているが、併せて金融緩和の副作用についても認め、1990年代以降続けてきた金融緩和政策について、1年から1年半程度をかけて多角的にレビューを実施するとした。

現状はコストプッシュインフレであり、通常の持続的なインフレが進まない限りは、金利政策の大幅な変更は無いと考えられますが、小幅な変更、“超低金利”から“低金利”程度の変更は十分にあるでしょう。そうすれば、住宅ローンも若干上昇するなどの一定の影響はあるでしょう。

5.今後のマンション価格の見通し

以上のように見てきましたが、マンションの実需を超えて、円安による海外からの投資マネーといった部分が大きいとすれば、円安が続く限りは今後も需要は続くでしょうし、一転して円高となればブレーキがかかる可能性が高いでしょう。

それでも、失われた30年から脱却できず、賃金はずっと横ばい、人口は減少期に突入したという状況において、今のマンション価格の高騰はやや異常な現象のように思えます。その異常部分が取り除かれるという意味で、今後マンション価格の下落もあり得るでしょう。

かと言って、バブル崩壊の時のような、大暴落は起きないと思われます。あくまでも、バブル崩壊のきっかけとなった総量規制等の強烈な政策変更や、リーマンショックのような海外投資が一気に減るような世界的な経済・金融情勢の変化が無ければの話ですが。

結論は、あまりはっきりしない、あるいは身も蓋もないことを言っているだけで、もしかしたらがっかりさせてしまったかも知れません。逆に、十分な根拠も無く、極端に断定的な予想を信じてしまうことは危険だと思います。これからマンションを買おうとしている人も、売ろうとしている人も、価格の上昇や下落の要因となる指標を冷静に観察し、自分なりに判断することが賢明かと思います。

コメント