「事業承継の手引き(法人経営版)」令和4年度版の改訂

2022年12月、「事業承継の手引き(法人経営版)」を令和4年度版として改訂しました。この両手引きは筆者が執筆しており、あらためて、手引きの概要と今回の主な改訂点を紹介します。

1.手引きの概要

農業経営の法人化は、経営上のいくつかのメリットがあるが、特に事業承継の円滑化を図るうえで重要な意義がある。一方で、農業経営の大半が家族経営であり、農家にとって意識や手続きのうえでのハードルも高く、そこにJAによる法人化の支援も求められている。

そこで、家族経営版と同様に、法人経営における事業承継について、その流れと主な手続きなど全体を把握できるものとして「事業承継の手引き(法人経営版)」をとりまとめ、平成29年12月に初版を発行した。

その後、令和元年度版として全面的な改訂を行い、その後は毎年制度や手続きの変更等のあったものについて一部を見直している。

①法人化の意義

農業経営の法人化のメリットはいくつかあるが、事業承継の観点から言えば、個人事業の事業承継では先代と後継者がそれぞれ別個の経営体と扱われるのに対して、法人経営の事業承継は単なる経営者の交代であり、同一の経営体として円滑に経営を後継者に継承し、連続的に経営を継続することができることである。したがって、事業承継の際の手続きも個人事業に比べて非常にシンプルなものとなる。

一方で、法人化したとしても、農地等の農業経営資産は個人所有のままとすることも多く、資産の承継は相続も含めて、個人の手続きは依然として残る。よって、法人の手続きを中心としつつ、関連する個人の手続きについても整理している。

②法人経営の事業承継パターンごとに手続きを整理

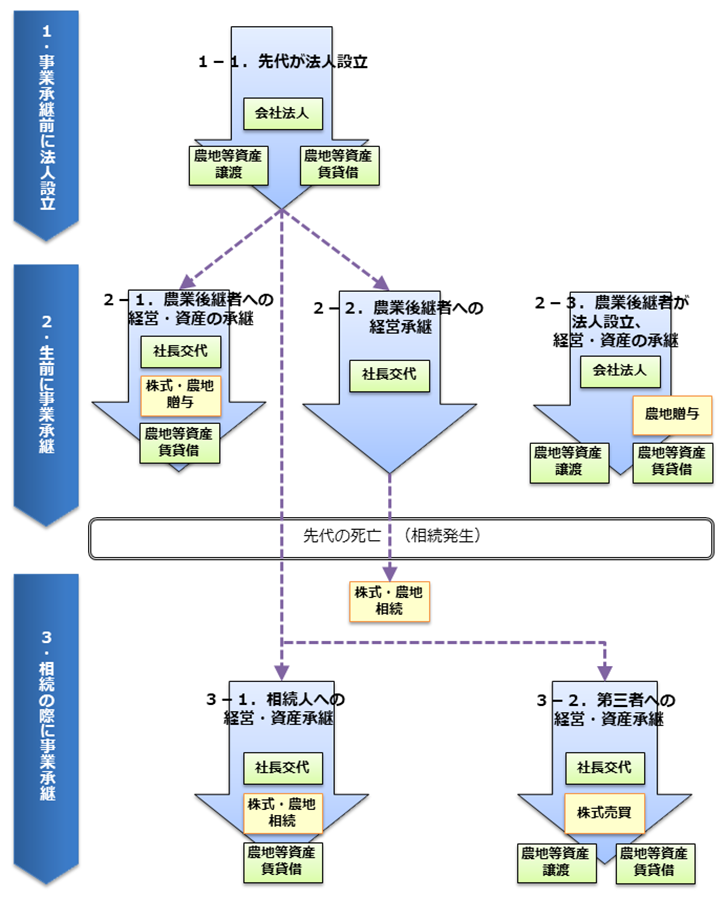

事業承継の手続きをするにあたって、まず、法人設立のタイミングが、事業承継前か、事業承継と同時かに分かれる。そして設立済みの法人経営を事業承継する場合に、経営と資産の承継のタイミングを、生前にするか相続時にするかによって分かれる。さらに、農業後継者がいない場合の第三者承継も加えて5つの事業承継パターン(図1)ごとに必要な手続きの流れを解説している。

②必要な手続きの流れ

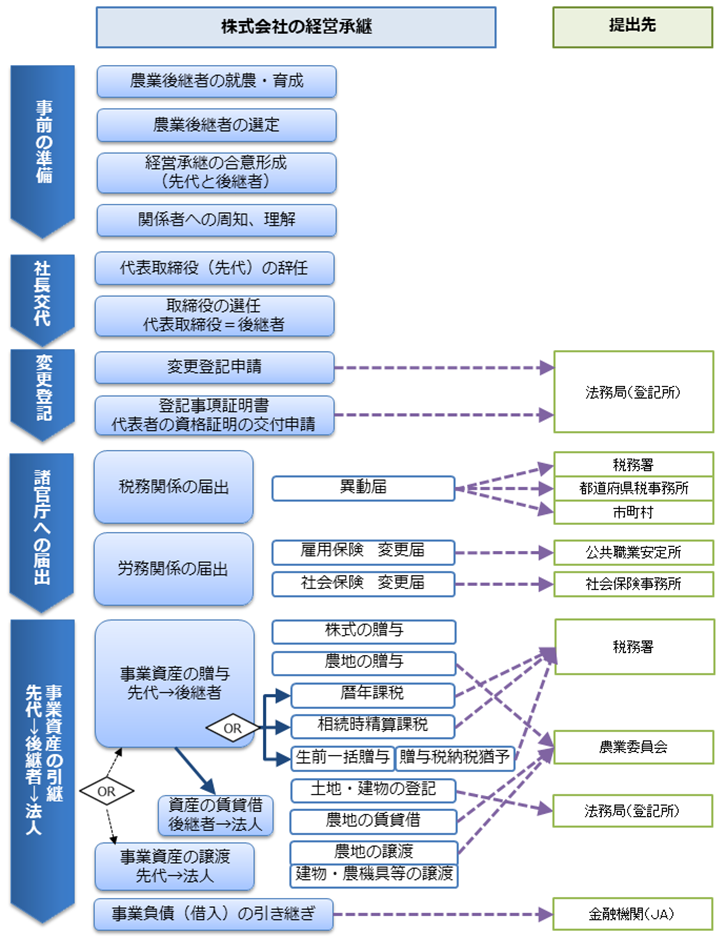

事業承継の手続きを組合員(先代)の生前に経営と資産を継承するパターン(2-1)を例に、必要な手続きの流れ示すと(図2)、事前の準備を踏まえて、社長の交代、その変更登記、税務関係、労務関係、農業経営資産の承継手続きの順となる。また、いずれのパターンでも共通する手続きとして、法人設立、名義変更、交付金申請、法人税及び消費税それぞれの手続きがあり、それぞれの手続きに必要な書類と提出先、注意点等を整理している。

③各種制度の補足説明

関連制度については、家族経営版との重複を避け、農地所有適格法人、法人の事業承継税制及び農業法人投資育成制度について、それぞれのポイントなどを解説している。したがって、税制関係等については、家族経営版で解説している事項もあるため、家族経営版と法人経営版の両方を併せて活用していただきたい。

《図1 法人経営の主な事業承継パターン》

《図2 法人経営(事業承継前に法人設立)農業後継者への事業承継フロー》

2.主な改訂内容

①労使関係保険適用の拡大

⇒1-1.(3)設立後の労務関係の届出(P21・P22)

令和4年10月及び6年10月からの2段階で、パートやアルバイトに対する社会保険適用が拡大される。

令和4年10月以降、従来の雇用期間1年以上の見込みから、2か月以上の見込みに短縮される。

また、加入義務のある特定適用事業所の要件が、従来の従業員数501人以上から、令和4年10月以降は101人以上に、令和6年10月以降は51人以上となる。

②経営継承円滑化法の適用

⇒2-1.(3)事業資産の引き継ぎ(贈与)① 経営継承円滑化法の適用(P32)

非上場株式等について、贈与税の納税猶予の特例を受けようとするときは、令和6年3月31日までに(令和4年4月1日に、提出期限が1年延長)、認定経営革新等支援機関の指導及び助言を受けた旨を記載した「特例承認計画」を提出する必要がある。

⇒2-2.(2)相続税の申告等)① 経営継承円滑化法の適用(P43)

贈与税と同様に、非上場株式等について、相続税の納税猶予の特例を受けようとするときは、令和6年3月31日までに、認定経営革新等支援機関の指導及び助言を受けた旨を記載した「特例承認計画」の提出が必要。

以下の事項について、家族経営版と同様に変更となる。