「事業承継の手引き(家族経営版)」令和4年度版の改訂

2022年12月、「事業承継の手引き(家族経営版)」を令和4年度版として改訂しました。この両手引きは、弊社代表畠が執筆しており、あらためて、手引きの概要と今回の主な改訂点を紹介します。

▶Coasys Note 事業承継の手引き(家族経営版)手続きの詳細

1.手引きの概要

農家組合員の世代交代が進む中で、JAが組合員の相続と事業承継を総合的に支援していくにあたって、経営移譲や農地等経営資産の継承にかかる手続き等の包括的なサポートが重要となる。事業承継の際に必要な手続きは、多岐にわたり非常に煩雑であり、いつ、誰が、どこに、どの書類を提出しなければならないか、全て把握することは容易ではない。

そこで、家族経営の事業承継について、その流れと主な手続き等の全体を把握できるものとして「事業承継の手引き(家族経営版)」をとりまとめ、平成28年11月に初版を発行した。

その後、令和元年度版では全面的な改訂を行い、その後は毎年制度や手続きの変更等のあったものについて一部を見直している。また、令和3年度版からは、電子申請の普及が進みつつあることを受けて、電子申請が可能な手続きについても記載している。

①家族経営の事業承継パターンごとに手続きを整理

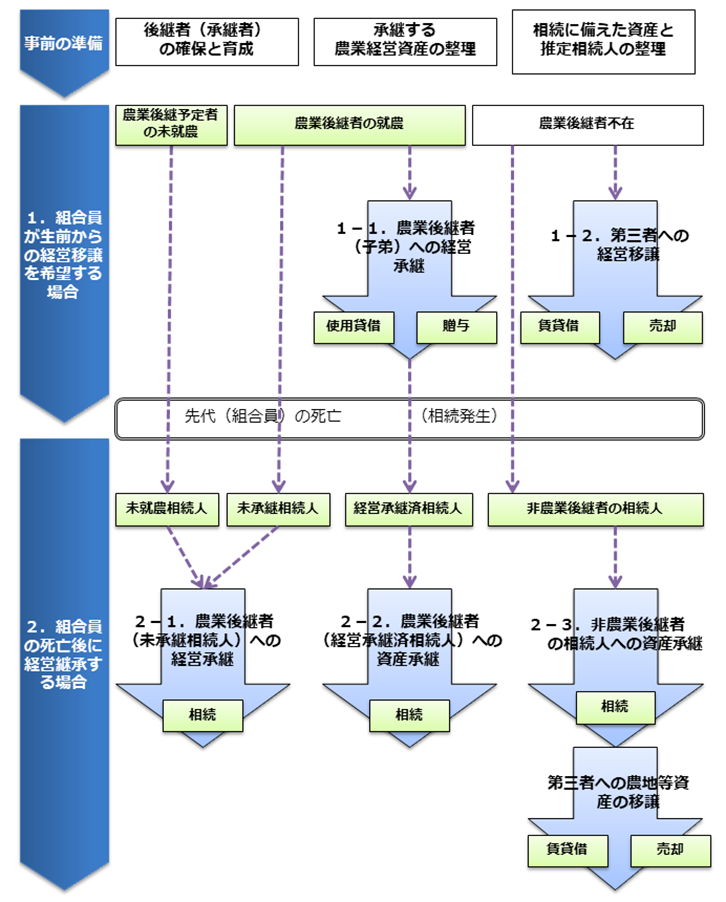

事業承継に伴う手続きをするにあたって、経営移譲のタイミングが組合員(先代)の生前か死亡後かの2つに分かれ、農業後継者がいつ就農し、経営承継するのか、さらに農業後継者がいない場合も加えて、5つの事業承継パターン(図1)に整理し、それぞれ必要な手続きの流れに沿って解説している。

②必要な手続きの流れ

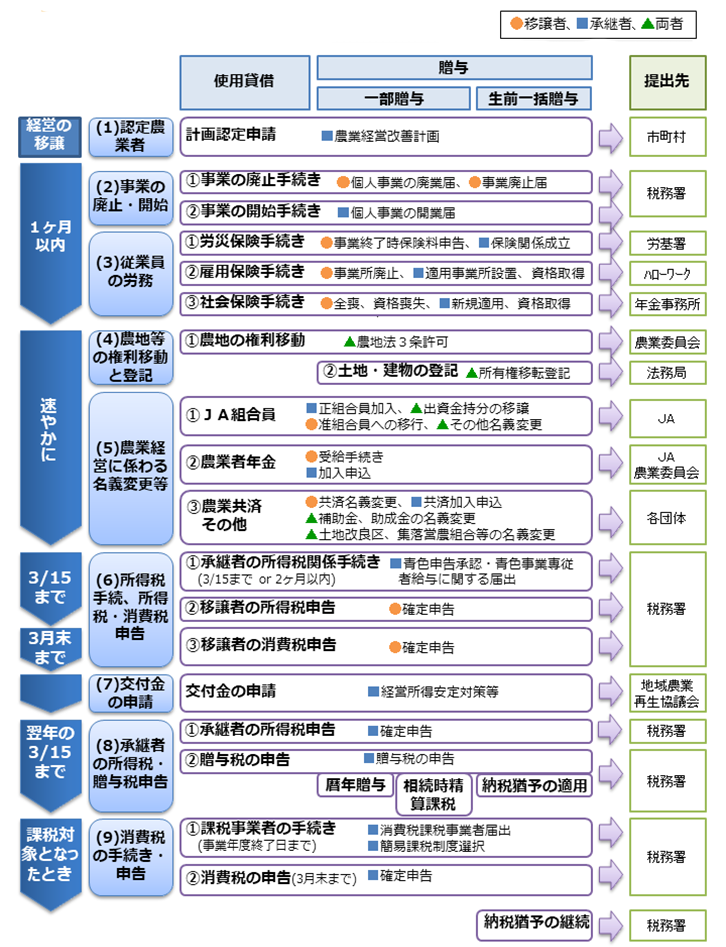

組合員(先代)の生前に経営移譲するパターン(1-1)を例に、必要な手続きの流れ示すと(図2)、経営移譲後すぐに、先代の事業の廃止と後継者の事業の開始手続きに始まって、従業員の労務関係、農地等の権利移動、農業経営に係わる名義変更、所得税手続き等がある。

その後の後継者の経営等に関する手続きとして、所得税、消費税、贈与税等の申告等があり、さらに、農地等の資産の承継方法を、使用貸借または贈与にするかに応じて必要な手続きをとる。これらについてそれぞれ、必要な書類と提出先、注意点等を整理している。

一方、先代の死亡後に事業承継する場合の手続きは、資産の承継方法が相続となり、事業承継の手続きと相続手続きを並行して行わなければならない。

③各種制度のポイント

事業承継手続きに関連した制度として、特に農業経営資産の承継方法別の税務及び税目別の承継方法、そして今回は農業者年金の制度改正があったため、これらについてのポイントなどを解説している。

《図1 家族経営の主な事業承継パターン》

《図2 組合員の生前・農業後継者(子弟)への事業承継フロー》

▶Coasys Note 事業承継の手引き(家族経営版)手続きの詳細

2.主な改訂内容

①相続登記の義務化

⇒1-1.(4)②土地・建物の登記

これまで、相続による所有権移転登記は義務ではなかったが、不動産登記法の改正により相続登記が義務化さることとなり、令和6年4月1日に施行される。相続により不動産の所有権を取得したことを認識した日から3年以内に相続登記をしなければならない。

なお、この対象は、過去の相続にも遡及適用され、期限は施行日から3年以内となる。

②農業者年金

⇒1-1.(5)②移譲者の消費税の申告

農業者老齢年金の請求のタイミングは、年齢が65歳以上となったとき以降で(繰上請求する場合は60歳以上)、経営継承する前でも老齢年金のみを受給できるが、経営継承に伴って特例付加年金を受給するときは、併せて老齢年金も受給する。

なお、以前は旧制度による経営移譲年金というものあったが、令和3年12月30日以降、その要件に該当する新たな受給者はいなくなった。

⇒Ⅲ.各種制度のポイント 3.農業者年金 6)令和4年に施行された制度改正

令和2年5月の法改正及び令和3年6月の施行令改正によって、令和4年に以下の内容の制度改正が施行された。

- 35歳未満の保険料引き下げ(令和4年1月1日から)

- 農業者年金の受給開始時期の選択肢拡大(令和4年1月1日から)

- 農業者年金加入可能年齢の引き上げ(令和4年5月1日から)

④交付金「ナラシ」の運用見直し

⇒1-1.(7)交付金の申請

令和4年産から、ナラシ対策の運用が見直され、農業者が事前に集出荷業者(JA等)と出荷契約を結んだもの等がナラシの補てん対象の要件となった。

⇒2-1.(9)①相続税の申告

個人事業者の事業用資産にかかる相続税の納税猶予制度が創設された。これに伴って、相続税の申告の際に、事業用資産納税猶予税額の計算書及び特定事業用資産の明細書等の書類を追加した。

⑤経営継承円滑化法の適用

⇒1-1.(8)贈与税の申告 ②経営継承円滑化法の適用

特定事業用資産について、贈与税の納税猶予を受けようとするときは、「個人事業承継計画」を作成し、認定支援機関(商工会、商工会議所、金融機関、税理士等)が所見を記載し、令和6年3月31日までに「個人事業承認計画」を提出し、確認を受ける必要がある。

贈与の時までに、先代は農業についての廃業届を提出し、後継者は農業の開業届を提出したうえで、成人の後継者(令和4年3月31日以前の贈与は20歳以上、4月1日以降の贈与は18歳以上)が、令和10年12月31日までに贈与により上記の特定事業用資産を取得した時は、贈与税の申告期限の2ヶ月前までに都道府県に申請し、経営継承円滑化法に基づく認定を受け、この認定書を添付して贈与税を申告する。

⇒2-1.(8)相続税の申告 ①経営継承円滑化法の適用

特定事業用資産について、相続税の納税猶予を受けようとするときは、贈与税の場合と同様に「個人事業承継計画」を作成し、認定支援機関が所見を記載し、令和6年3月31日までに、「個人事業承認計画」を提出し、確認を受ける必要がある。

先代経営者から後継者が、令和10年12月31日までに上記の特定事業用資産を相続した時は、相続の発生から8ヶ月以内に都道府県に申請し、経営継承円滑化法に基づく認定を受け、この認定書を添付して相続税を申告する。

⑥消費税インボイス制度

⇒1-1.(9)承継者の消費税の手続きと申告

令和5年10月1日からインボイス制度が施行されるため、これに間に合うよう適格請求書発行事業者となるためには、原則として令和5年3月末までに税務署に登録申請する必要がある。

⇒Ⅲ.各種制度のポイント (1)消費税

5)インボイス制度

令和5年10月1日以降は、適格者請求書等保存方式(インボイス制度)が始まる。インボイスを発行するためには、事前に税務署に申請し、課税事業者の登録番号を取得する必要がある。インボイス制度施行日までに適格請求書発行事業者となるためには、原則として令和5年3月末までに税務署に登録申請する必要がある。

インボイス制度施行以降は、免税事業者からの仕入は仕入額税額控除ができなくなるため、取引先によってはインボイスの発行が求められることから、売上が1,000万円に満たない場合でも、課税事業者の選択を検討する必要がある。

⇒6)簡易課税制度

インボイスとの関係については、簡易課税制度を選択している場合であっても、売手として適格請求書を交付するには、 適格請求書発行事業者として登録を受ける必要がある。なお、簡易課税制度を選択している場合には、課税売上高から納付する消費税額を計算することから、仕入税額の計算のための 適格請求書 の保存は不要となる。